回顾近两年创新药最火热的赛道,莫过于“ADC”,魔法子弹的美称,被看作是“治疗癌症的未来”,掀起了资本市场的追逐热潮。从投资者名单来看,除了礼来亚洲、通和毓承、元禾原点等长期扎根于医疗健康领域的投资机构深度布局外,红杉、IDG、高瓴等头部VC也不同程度地投入了真金白银。智药局统计了中国33家ADC药企自成立以来所发生的融资事件,共计121件,以此为依据来分析:公开数据显示,中国ADC药物融资在2017年之前,不论是融资数量还是融资金额,都处于缓慢发展阶段,融资额总计不超过5亿美元,融资事件数合计共23起。

在2018年发生拐点,融资额大幅上涨,达到了21.1亿美元,2019年再度消沉。以2020年为分水岭,中国ADC药物迈入了快车道,融资额达48.4亿美元,融资事件数近三年稳定在35起左右。国投系基金位居榜首

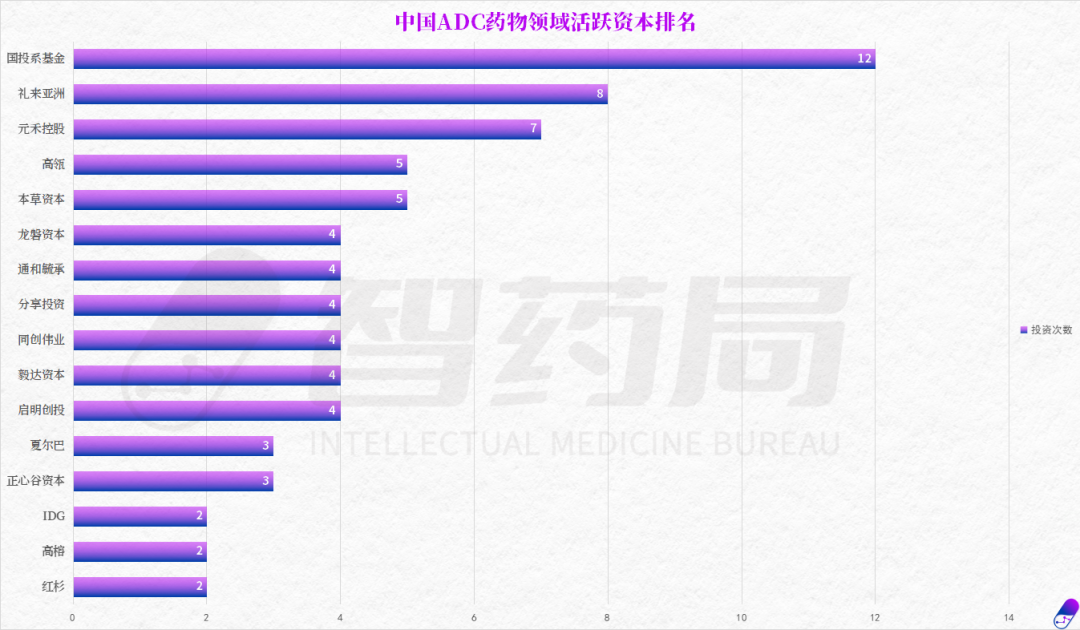

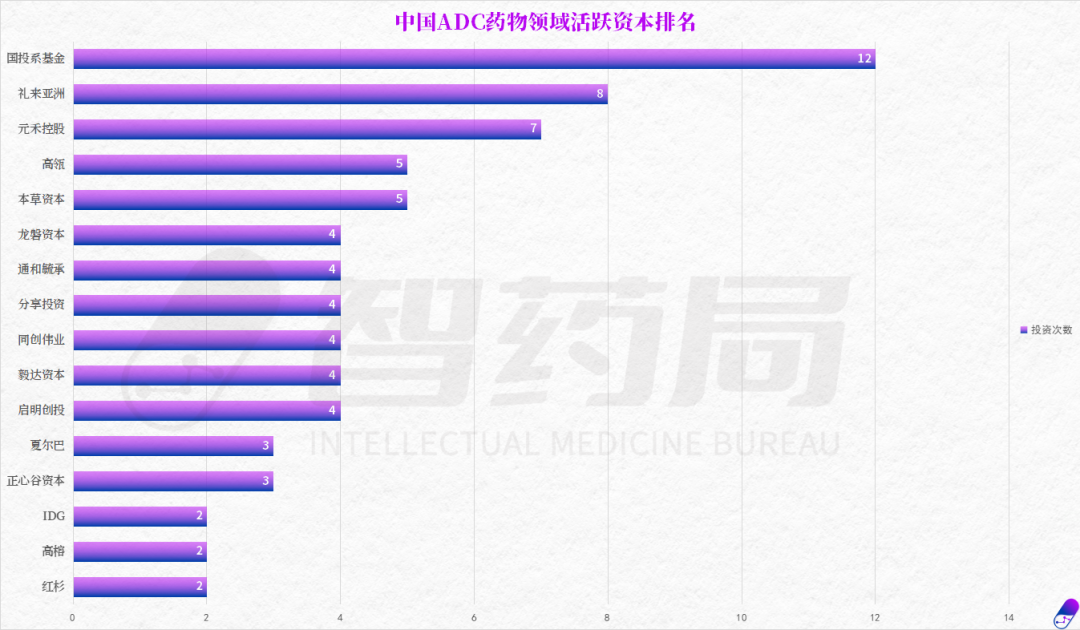

智药局梳理了中国33家ADC药企(85%的企业目前处一级市场)自成立以来所发生的融资事件,根据投资者名单,统计了活跃度排名前十六的风投机构。2014年以来,国投紧盯我国创新药短板,通过设立国投创新/国投招商、国投创业、国投创合、国投创益、国投聚力等多家市场化子基金,用资本全力撬动各类要素资源,努力实现生物医药产业健康发展。其次是礼来亚洲(8次)、元禾控股(7次)、高瓴资本(5次)、本草资本(5次)、毅达资本(4次)、通和毓承(4次)、龙磐资本(4次)、分享投资(4次)、同创伟业(4次)、启明创投(4次)、夏尔巴资本(3次)、正心谷资本(3次)。排名靠后的是IDG资本、高榕资本和红杉中国,各出手2次。整体上看,前十六的机构中,绝大多数聚焦于生物医药领域,它们对ADC药物的潜力更为敏感,出手更早也更多,例如,礼来亚洲和元禾控股(元禾原点)。礼来亚洲,是最早在中国开始耕耘的生物医药基金之一,被称为中国生物医药行业的投资标杆,总部位于中国上海,并在中国香港和美国硅谷设有办公室。元禾原点是元禾控股旗下市场化运作的专业化早期股权投资平台,重点关注科技和医疗两大领域内初创期和成长早期创业企业的投资机会。高瓴在生物医药领域一直是在不断的加仓增持,几乎没有退出过,早在8年前,就在一级市场投资了百济神州,截止目前已在全球医疗健康产业累计投资160余家企业。毅达资本由江苏高科技投资集团内部混合所有制改革组建,长期坚持全产业链布局,在新一代信息技术、高端制造、生物医药、半导体、新能源、新材料、文化服务等战略新兴产业持续深耕。一是更侧重于押注行业,“不把鸡蛋放在一个篮子里”,具体而言就是看好多家企业,广撒网。以国投系基金为例。2021年3月,国投招商参与了新码生物4亿元A轮融资。新码生物成立于2017年,是浙江医药控股子公司,主要致力于非天然氨基酸插入及定点偶联新药研发。次年8月,国投创业又领投了康威生物1亿元A轮融资。康威生物创立于2018年,公司已建立起三个技术平台和多款抗肿瘤新药管线:免疫治疗平台、小分子及偶联平台和抗体药物偶联(ADC)平台。此外,国投还参与了乐普生物12.91亿元的B轮融资、科伦博泰2亿元B轮融资和天广实11.3亿元C轮融资等,这三家公司均已上市,投资阶段整体更倾向于中晚期项目,以此有效降低风险,提高成功率。走同样路线的还有礼来亚洲,参与了新码生物、映恩生物、烨辉医药各一轮融资。高瓴创投,参与了百力司康、多禧生物、烨辉医药各一轮融资。

分享投资,参与了达石药业、普众发现各一轮融资,康源久远两轮融资。

分享投资创建于2007年,现阶段专注于互联网创新和医疗健康两个领域早期投资。二是更看重企业潜质,“放长线钓大鱼”,多次追加,陪伴企业做时间的朋友。通和毓承,从初始阶段开始投资同宜医药,连续参与了公司A轮、A+轮和B轮融资。

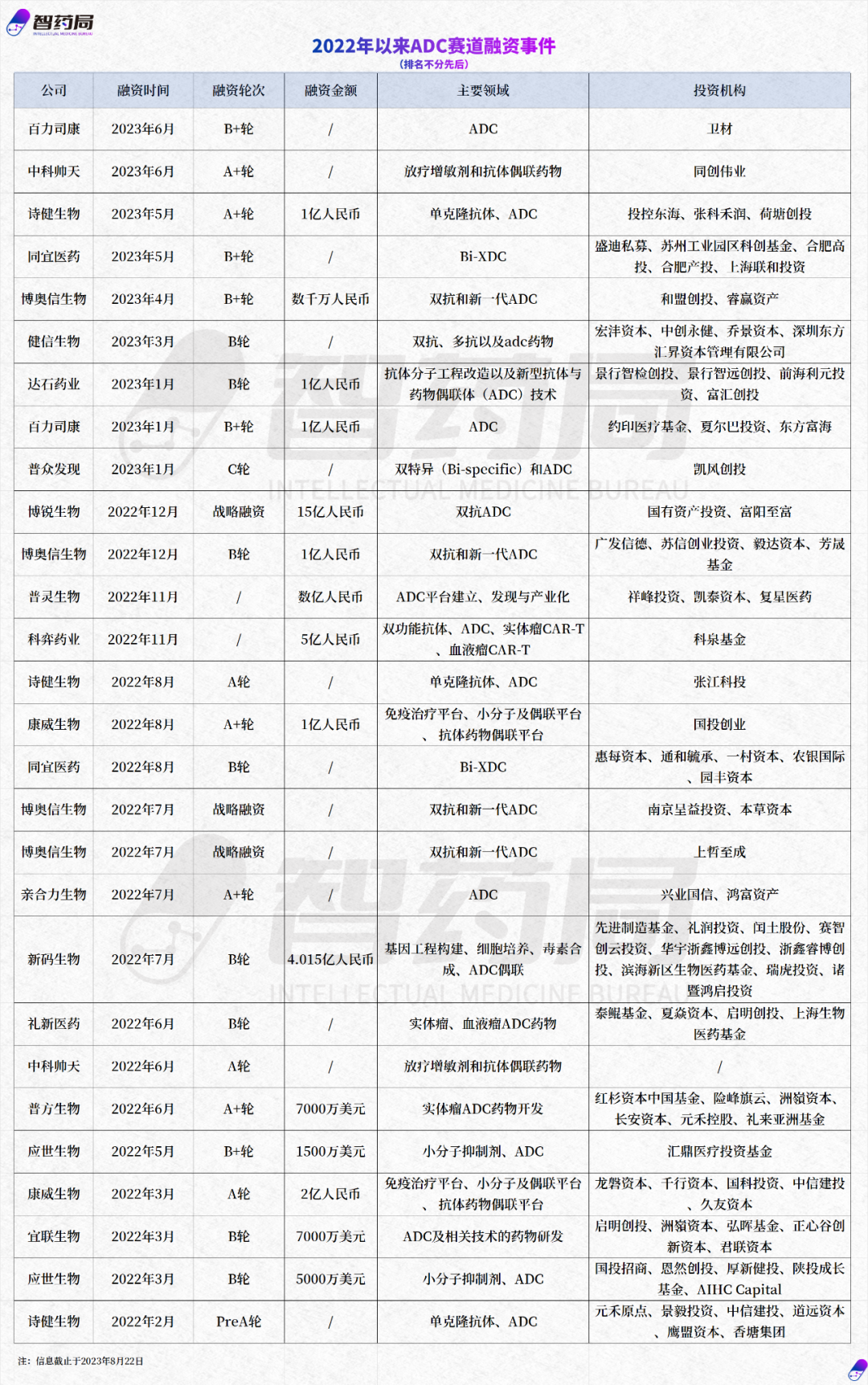

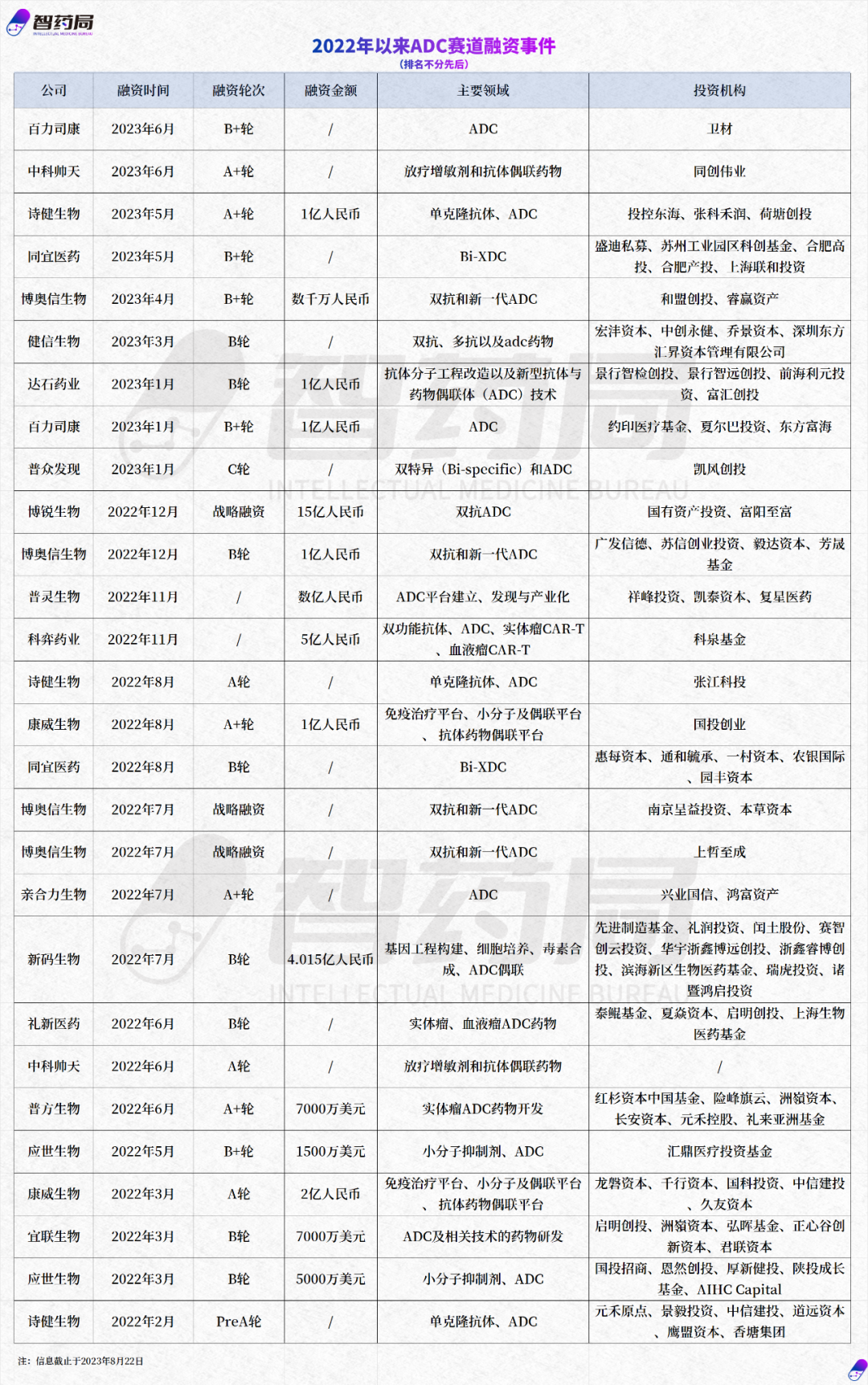

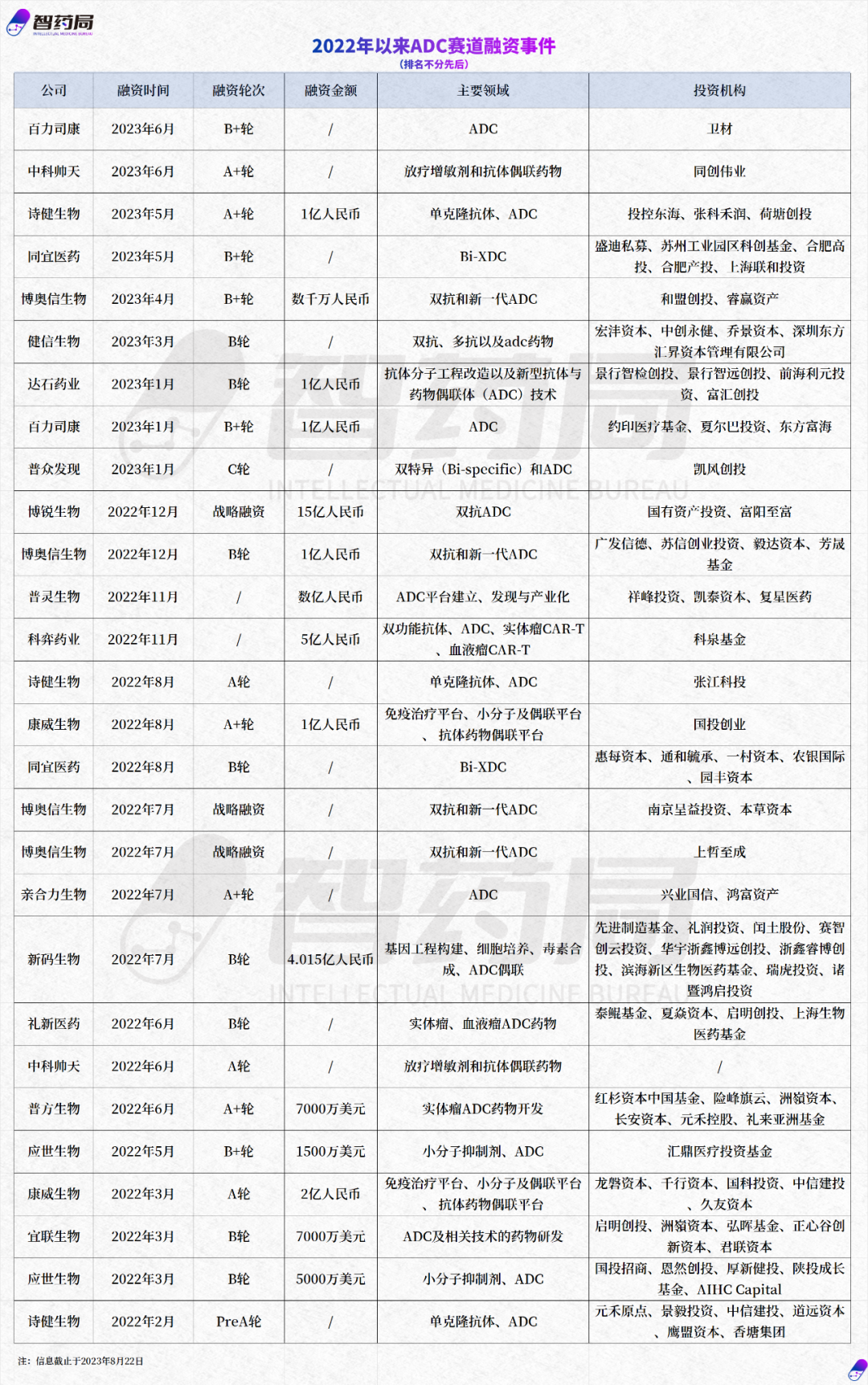

通和毓承(通和资本与毓承资本合并),由药明康德成立,是一家专注于医疗健康领域投资的全球化公司,目前在波士顿,旧金山,香港及上海均设有办公室。元禾控股(元禾原点),均参与了启德医药、普方生物两轮融资。值得一提的是,红杉中国和高榕仅出手的两次,均花落普方生物。普方生物成立于2018年,始创于美国华盛顿州西雅图。公司三位联合创始人在美国总共拥有超过50年的新药研发经验,是一家专注于实体瘤治疗的adc药物开发技术公司。本草资本成立于2015年,创始团队均具有医疗产业背景,是一家致力于投资全球领先生命科学及医疗健康企业的专业基金,团队分布在北京、上海和硅谷,尽管如此,但通常情况下,投资机构会综合这两种方式,以期在行业进行的投资达到价值最大化。以下是2022年以来,中国ADC领域融资事件概况:

—The End—

推荐阅读

内容中包含的图片若涉及版权问题,请及时与我们联系删除

评论

沙发等你来抢