11月14日,辉瑞宣停止位于英国肯特郡的桑威奇的制药科学小分子 (PSSM) 部门的运营,裁员约500人。

据统计,辉瑞已经累计裁员1500人。包括近期辉瑞在科罗拉多州博尔德的研究机构进行裁员,关闭两家工厂。

既吃到新冠红利又遭到业绩反噬的,不止辉瑞一家,曾经一鸣惊人的Moderna和BioNtech。

辉瑞:刀刃向内,裁员关厂

辉瑞:刀刃向内,裁员关厂

千亿营收药企的铁王座还没坐多久,辉瑞就开始走下神坛。

辉瑞2023年Q3财报显示,前三季度总收入442.47 亿美元,同比下降 42%。Q3 营收 132 亿美元,同比降低 42%;此外亏损达到23.82亿美元,这是辉瑞自2019年以来首次出现的季度亏损。

新冠疫苗Comirnaty 2023全年预计营收115亿美元,同比下滑70%;新冠药物Paxlovid 2023全年预计营收10亿美元, 同比下滑95%。

新冠产品已经也已经从畅销的前七大药物中撤出,仅有抗凝血药物Eliquis(阿哌沙班)、Vyndaqel family、Xeljanz(枸橼酸托法替布)及Xtandi(恩杂鲁胺)还保持增长,其他的药物业绩已经开始下滑。

疫情前的2019年,宇宙大厂辉瑞年营收就达到了527亿美元,尽管没有生存压力,但也沾染上由奢入俭难的毛病。

前不久,辉瑞开启了35亿美元的降本增效计划,分两个步骤执行。在今年接下来的几个月中,削减10亿美元;到2024年,再削减25亿美元。

辉瑞表示,“为期多年的全企业成本调整计划”将涉及裁员,但目前尚不清楚有多少员工将受到影响。截至 8 月 1 日,辉瑞在全球拥有约 83,000 名员工。

自此,辉瑞开始了裁员、关厂、砍管线等一系列自救措施。

10月10日,辉瑞开启科罗拉多州裁员行动,裁员将于12月4日正式开始,裁员人数未透露。

10月30日,辉瑞发言人证实,计划于2024年初关闭其位于新泽西州皮帕克的工厂。这轮裁员计划涉及791人,将于2024年2月开始执行。

10月31日,辉瑞宣布削减5个癌症和皮肤病学临床管线。其中包括两个II期项目,一个是用于牛皮癣和特应性皮炎的局部PDE4抑制剂(PF-07038124),另一个是用于局灶节段性肾小球硬化的抑制剂(PF-06730512)。还将取消三个I期项目,两个针对非小细胞肺癌,一个针对实体瘤。

11月14日,辉瑞宣停止位于三明治 Discovery Park 的制药科学小分子 (PSSM) 部门的运营,裁员约500人。

谁能成为辉瑞新的增长点?

是壕掷430亿美元收购的Seagen,由此切入ADC赛道;还是RSV疫苗Abrysvo获批后迎来的新蓝海?

降本增效,保持领先地位,是辉瑞考虑的头等大事。

BioNtech:精打细算,重回肿瘤免疫

BioNtech:精打细算,重回肿瘤免疫

辉瑞新冠疫苗收入大幅下滑,其合作伙伴BioNtech也无法独善其身。

据第三季度财报,BioNtech 总计收入8.95 亿欧元,上年同期为 34.61 亿欧元,同比降幅达74%。

寻找新的营收增长点,对于BioNtech的未来至关重要。

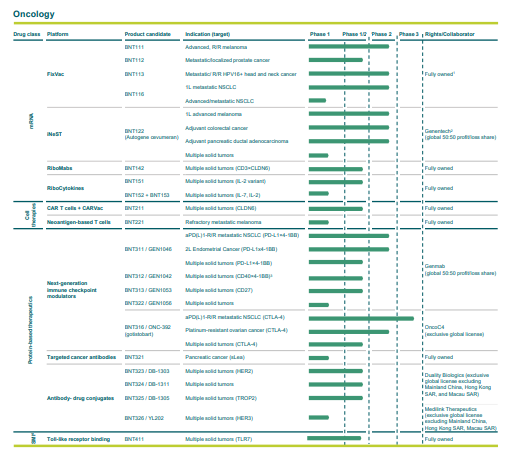

只不过,BioNtech不仅局限于mRNA技术在新冠外的拓展,还积极引进包括ADC、双抗、细胞治疗、小分子免疫调节剂等平台。

中国biotech物美价廉的近两年成了跨国药企引进的对象。今年以来,BioNtech与中国生物技术公司共计达成了7次合作,以免疫肿瘤为主。

不过,BioNtech看似来中国刷足了存在感,实际上对支出可谓精打细算。

尽管第三季度营收大幅下降,BioNtech还能有1.6亿美元的净利润,主要源于对研发支出的控制得当。

公司预计将2023年计划研发费用指导削减至 18-20 亿欧元(年初计划24 亿欧元- 26 亿欧元),销售、一般管理费用削减至 6-6.5 亿欧元(年初计划6.5 亿欧元 - 7.5 亿欧元)。

从国内引进的分子来看,除开映恩生物的DB-1303处于临床二期,其他绝大多数仍处于早期临床。

BioNtech更加偏向Pharma的思维,控制内部研发支出,用低价拿到未来有潜力的分子,对BioNtech而言既不伤筋动骨,也是划算的买卖。

目前免疫肿瘤学已经占据BioNtech管线的一半以上,成为公司资源最集中的领域。

图:BioNtech部分管线

截至2023年9月30日,公司的现金和现金等价物以及证券投资为169.676 亿欧元,其中现金和现金等价物为 134.958 亿欧元。

Moderna:相信mRNA技术,重仓中国

Moderna:相信mRNA技术,重仓中国

新冠疫苗收入惨遭滑铁卢的还有Moderna。

第三季度财报显示,Moderna本季度收入仅为18亿美元,同比降低45.5%,1-9月的全年疫苗销售额为39亿美元,大幅低于此前的销售收入。

此外,公司第三季度净亏损36亿美元,上年同期净利润为10亿美元。研发费用增长41%,达到12亿美元,主要是由于临床试验相关费用的增加,特别是在公司的呼吸系统和肿瘤学项目方面。

相较于BioNtech,Moderna在合作并购方面较为谨慎。

今年1月,收购了日本生物技术公司OriCiro Genomics,获得质粒DNA的无细胞合成和扩增工具,也是mRNA制造的关键组成部分;与Life Edit签订了战略合作和许可协议,合作开发生物体内mRNA基因编辑疗法;与遗传医学公司Generation订立战略合作和授权协议,开发新型核酸疗法等。

简而言之,Moderna的研发投入不惜血本,也非常相信mRNA技术对于未来的发展前景。公司预计全年研发费用为为 48 亿美元,为BioNtech研发支出的2.4倍。

当前Moderna主要押注肿瘤免疫、呼吸和罕见病市场。

其呼吸道合胞病毒(RSV)的候选疫苗 mRNA-1345对严重 RSV 的有效率为 82% 以上,已经向美国等多个地区提交监管批准,预计2024年上市。

不过葛兰素史客和辉瑞的同类产品已经抢先在今年5月和6月上市,没有有效性的优势,Moderna的产品未来竞争不小。

另外,Moderna还在和默沙东开启个性化癌症疫苗的研究,肿瘤新抗原mRNA疫苗V940(mRNA-4157)联合K药治疗黑色素瘤的患者已经进入III期临床。

该药物第二个III期临床也在不久前启动,评估mRNA-4157联合K药对治疗完全切除II期、IIIA期、IIIB期非小细胞肺癌(NSCLC)患者的有效性和安全性。

中国市场也被Moderna寄予厚望,今年11月在中国首个药厂——美德纳中国研发生产总部项目开工建设,为全国生物医药最大投资额外资项目。

公司希望在中国率先落地的产品包括Moderna的呼吸道疫苗产品,例如呼吸道合胞病毒(RSV)疫苗和流感疫苗。

截至2023年9月30日,Moderna的现金、现金等价物和投资为128亿美元,按照当前亏损的速度烧下去,现金流堪忧。

Moderna预计,在未来五年内推出15种涉及癌症、罕见病和传染病的新产品,并让50种新候选药物进入临床试验。到2027年新的呼吸道疫苗年销售额将增加到100亿至150亿美元,

而新的癌症、罕见疾病和潜在疾病产品的年销售额到2032年将增加100亿至150亿美元。

新冠过后,Moderna能否再现当初的荣光,带来更多的惊喜?

内容中包含的图片若涉及版权问题,请及时与我们联系删除

评论

沙发等你来抢